Japan

サイト内の現在位置

2021年度(22年3月期)第3四半期決算概要

Ⅰ. 2021年度 第3四半期 決算概要

2021年度 第3四半期決算概要について説明します。

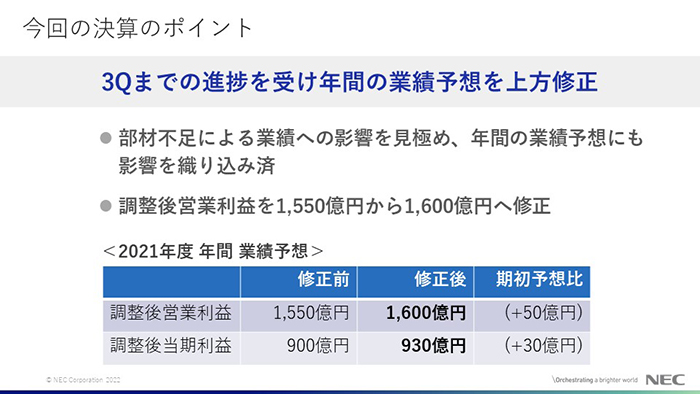

まず今回の決算発表のポイントです。

本四半期の半導体部材不足の影響に関して、3Qまでと、年度末までの影響、それに対する改善施策とその対策をしっかりと内部検証しました。

そして当然ですが、9ヵ月の業績進捗、今後の見通しを精査し、今年度年間の業績予想を従来の調整後営業利益1,550億円から1,600億円に上方修正することと致しました。

年初の業績予想に織り込んでいなかった部材不足の影響が発生していますが、実業の更なる改善もあり、今回の修正を決定しました。

2021年度3Q実績についてご説明致します

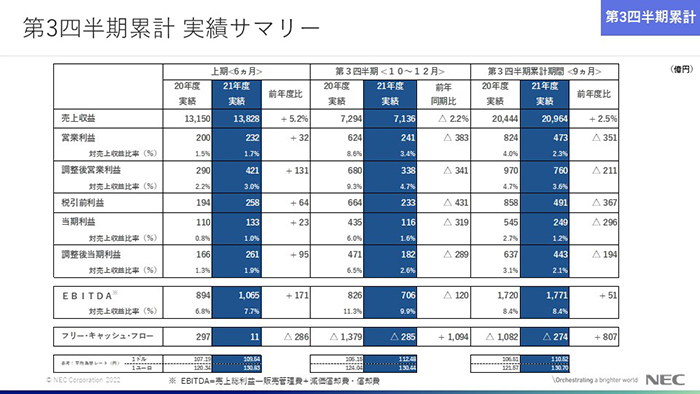

こちらに主要指標をお示ししています。

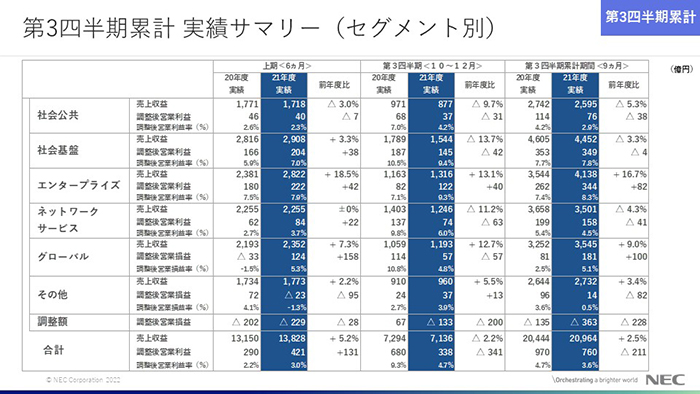

9ヵ月累計の売上収益は、2兆964億円、エンタープライズとグローバルが牽引し、前年度比で2.5%の増収です。

調整後営業利益は760億円、前年度比では211億円の減益となりましたが、前年度の一過性要因と今年度の戦略的費用を除いたオペレーションは市況回復を取り込み改善しています。

これらについては後ほど詳細をご説明します。

調整後当期利益は、調整後営業利益の悪化により443億円となりました。

フリー・キャッシュ・フローは、274億円の支出となりました。

セグメント別の業績をお示ししています。

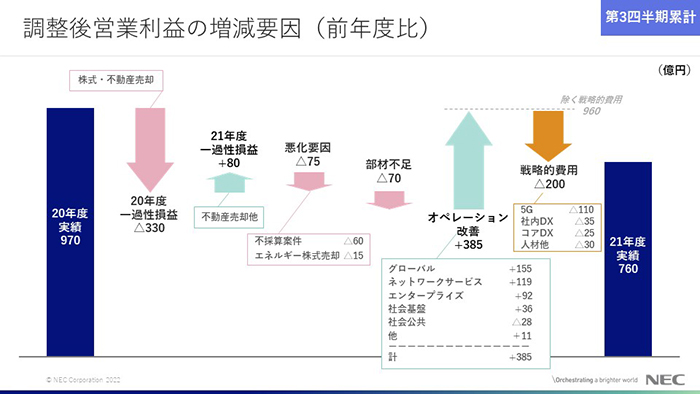

調整後営業利益の2021年度9か月累計実績での増減要因です。

前年度の利益、970億円を起点にご説明します。前年度に計上した一過性の利益330億円に対し、今年度は1Qの資産売却により80億円の利益を計上しました。

次に悪化要因として、社会基盤およびネットワークサービスの連結子会社における不採算案件が60億円、エネルギー事業の株式売却損が15億円、合計75億円の減益要因がありました。

半導体を中心とする部材不足により、9か月累計のグロスで120億円、ネットで70億円の影響を受けました。製品別にはITサービス関連の汎用品、ネットワークサービスの携帯電話基地局で主に供給遅れによる出荷遅延の影響です。

プラスの要因としては、前年度の新型コロナによる市況悪化からの回復に加えて、5G事業での実業改善により385億円の増益となりました。

戦略的費用は前年同期比で200億円増額しました。その内訳は、グローバル5Gで110億円、社内DXで35億円、コアDXで25億円、人材他で30億円となっています。

これらの結果、21年度の9か月累計は760億円の利益となりました

受注動向です。

3Q累計では大型案件により四半期毎の変動が大きい海洋システムと、20年11月に非連結となったディスプレイの2つを除いたベースで4%の増加となりました。

セグメント別にコメントしますと、エンタープライズは、ITサービス事業が好調で7%の増加。

ネットワークサービスは、5G基地局が拡大した一方で、固定系の大型案件の反動減があり、ほぼ横ばいとなりました。

グローバルは海洋システムとディスプレイの影響を除くと、好調なAvaloqの連結寄与および、通信系ソフトウェア子会社のNetcrackerが堅調で、大幅な増加となりました。

3Q(3ヵ月)の受注動向です。

社会基盤は前年度の大型案件の反動減に加え3Qから4Qに案件がずれたことから減少となりました。

エンタープライズは、製造業、流通・サービス業向けが好調。

ネットワークサービスは、部材不足の影響により、出荷調整を余儀なくされていることに加え、固定系の大型案件の反動減により減少となりました。

グローバルは好調なAvaloqの連結寄与および、Netcrackerが堅調で大幅な増加となりました。

これらの結果、海洋システム・ディスプレイ事業を除いた全社は7%の増加となっています。

セグメント別の業績です。

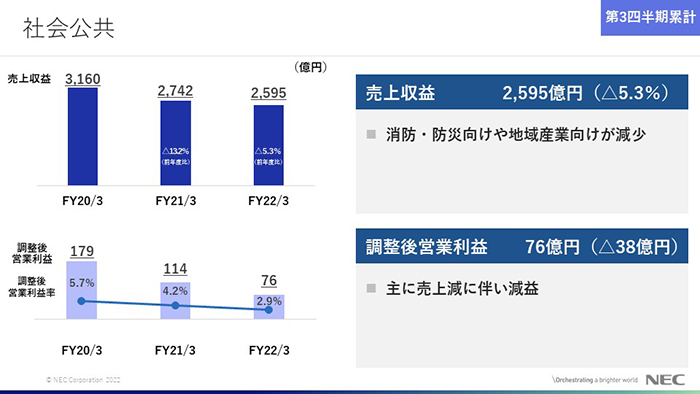

はじめに社会公共です。

売上は、消防・防災向けや地域産業向けが減少し減収となりました。

調整後営業利益は主に売上減に伴い38億円の減益となりました。

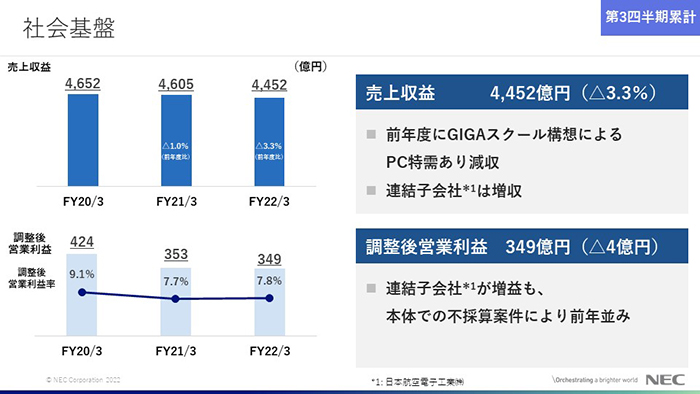

社会基盤です。

売上は、前年度のGIGAスクール向けPC特需の反動減により減収となりました。

連結子会社については増収となっています。

調整後営業利益は、連結子会社が増益も、NEC本体での不採算案件により減益となりました。

エンタープライズです。

売上は全ての領域で堅調に推移し、増収となりました。

売上増に伴い調整後営業利益も増益となっています。

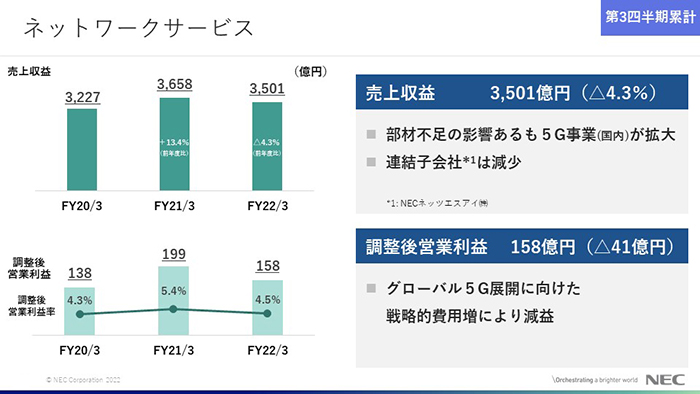

ネットワークサービスです。

売上は、5G事業は部材不足の影響があるものの増収となりました。一方、連結子会社は前年度に計上した大型案件の反動減もあり減収、全体でも減収となりました。

調整後営業利益は、戦略的費用を110億円増加させたことにより減益です

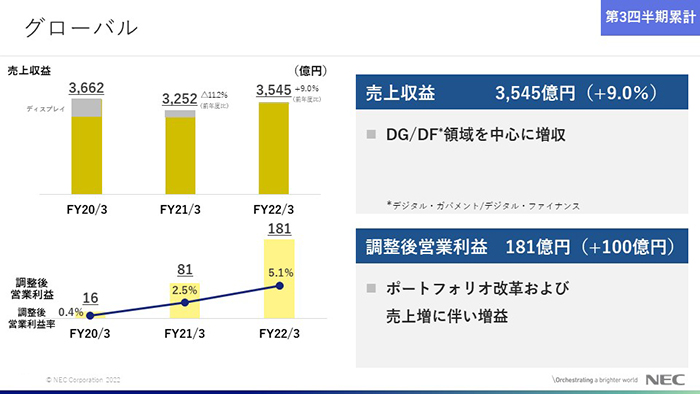

グローバルです。

売上は、デジタル・ガバメント(DG/DF)/デジタル・ファイナンス領域が増加、サービスプロバイダ・ソリューションも増加し、増収となりました。

調整後営業利益は100億円の改善となりました。その内訳は、ポートフォリオ改革による効果で約50億円、残りの約50億円は売上増が寄与しています。

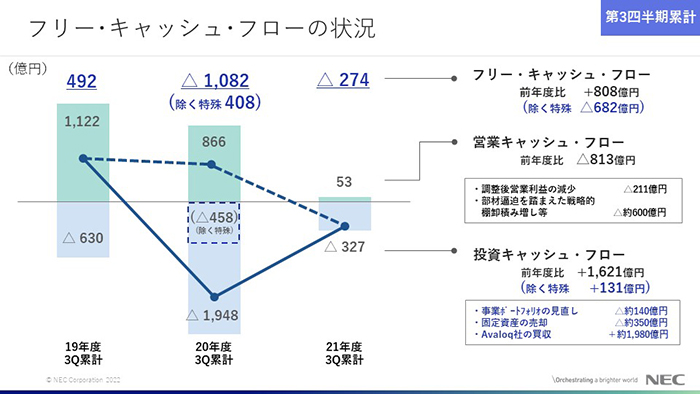

フリー・キャッシュ・フローの状況です。

営業キャッシュ・フローは、調整後営業利益の減少による211億円の収入減に加え、部材の逼迫状況踏まえて戦略的に棚卸を積み増したことで、運転収支を中心に600億円の支出増となり、前年比で813億円の収入減となりました。

一方、投資キャッシュ・フローは、前年度の特殊要因の影響を除くと、前年度比で131億円の支出減となりました。

これらの結果、フリー・キャッシュ・フローは、274億円の支出となりました。

Ⅱ. 2021年度 業績予想

続いて業績予想です。

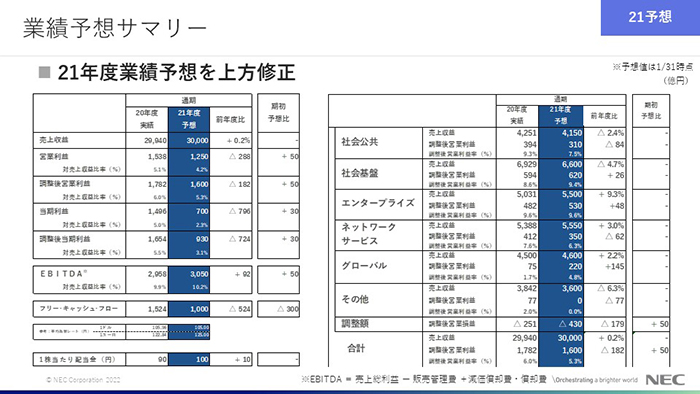

年間の業績予想サマリーです。

冒頭にご説明させていただきました通り、業績予想を上方修正しています。

営業利益で計画比50億円の増額、当期純利益で30億円の増額です。

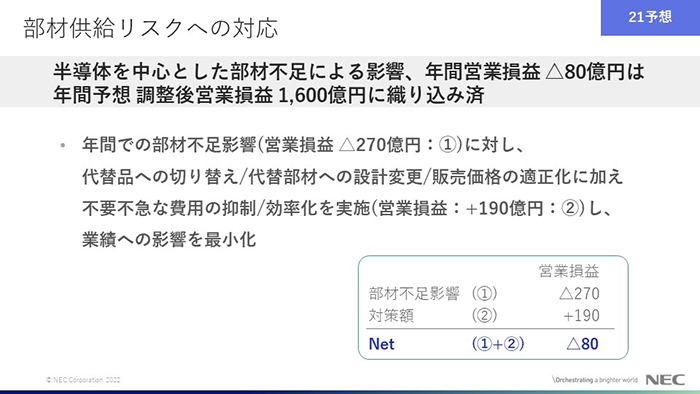

部材供給の影響に関する年間見通しについてご説明します。

今年度の年間営業損益にネットで△80億円の影響を見込んでおり、これが今回の業績予想の前提です。

グロスでの年間マイナスインパクトは△270億円。これに対し、代替部材への設計変更、代替品への切り替え、販売価格の適正化を行うことに加え、不要不急な費用を抑制/効率化することで、総額190億円の効果を想定した対策を実施しており、業績への影響を最小化すべく取り組んでいます。

残る80億円のうち50億円は、ネットワーク領域での出荷延伸によるもので、2022年度で解消できると考えています。

Ⅲ. 成長事業の進捗状況

最後に成長事業の進捗状況についてです。

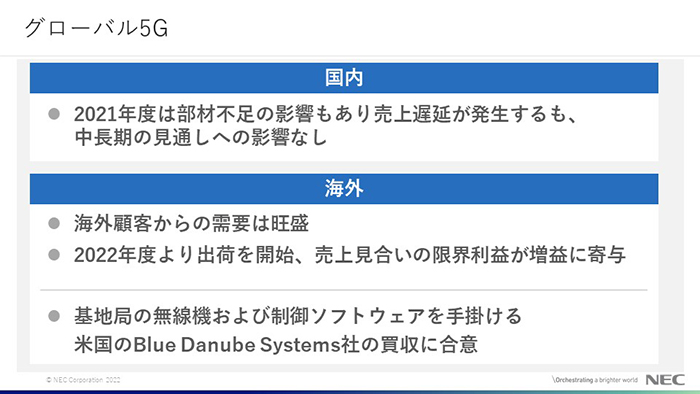

まずグローバル5Gです。

国内向けは、足元での部材不足の影響もあり、一部で売上遅延が発生していますが、中長期の見通しに大きな影響を与えるものではありません。

海外需要は旺盛であり、当社の受注も好調に進展していることから、その需要に対応するため戦略的費用の投入を加速しています。

2022年度から出荷が開始となる見込みで、売上の拡大に伴い、徐々に限界利益が増益に寄与していく見込みです。

この一環として1月28日には米国のスタートアップ企業であるブルー・ダニューブ・システムズ社を買収することを発表しました。

ブルー・ダニューブ・システムズ社は、4G/5G 基地局装置の無線機および無線機アンテナを制御するソフトウェアの開発を手掛けており、本買収により製品ラインアップの拡充と、北米の顧客サポート強化、海外向けの開発体制を強化します。

本買収は2022年3月頃の完了を予定しています。

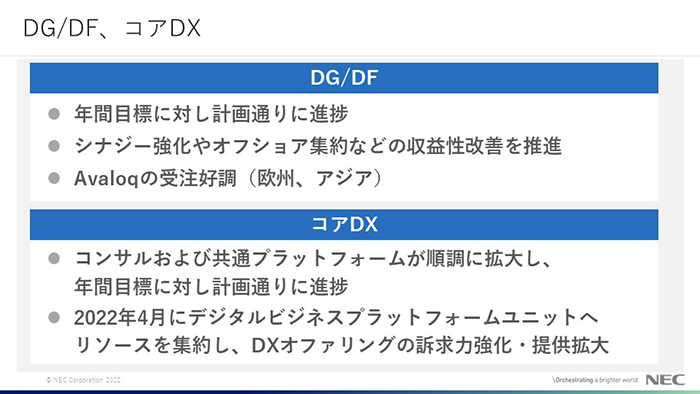

DG/DFおよびコアDXですが、年間の目標に対して計画通りに進捗しています。

DG/DFでは、特にAvaloq社の受注が好調に推移しています。

コアDXでは、コンサルおよび共通プラットフォーム領域が順調に拡大しています。

この分野では、2022年4月の組織改革でデジタル関連の横断組織である「デジタルビジネスプラットフォームユニット」に戦略コンサルティング、ネットワーク領域を含むデジタル関連の製品・サービス・技術、エンジニアリング、フィールドマーケティングの機能を一元化し、顧客へのDXオファリングの更なる訴求力強化・提供の拡大を目指します。

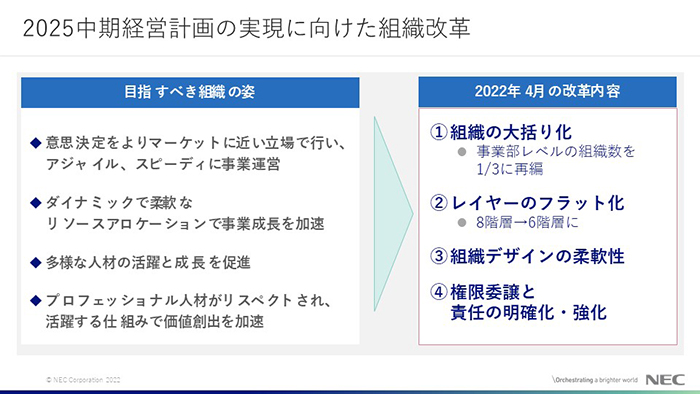

最後に、組織改革についてです。

DXが進展する中、市場の要求は業務効率化・業務革新から、新たな価値やビジネスの創出に移りつつあります。競争環境はグローバル化・複雑化しています。

こうした環境下では、NECが有するあらゆるリソースを柔軟かつスピード感をもって配分することが今まで以上に必要です。

このような認識の下、2025中計の実現に向けた事業戦略実行のより一層加速・強化を目的として組織の抜本的な改革を進めます。

目指すべき組織の姿を実現するため、2022年4月に4つの改革を実行します。

具体的には、現在、約150ある事業部レベルの組織数を約1/3に再編するとともに、CEOから担当者までのマネジメント階層を8階層から6階層に集約します。

競合に負けないリソースをダイナミックにリアロケーションできる事業耐性をもち、マネジメント階層をよりフラットにし、アジャイルな組織デザインも併用することによりスピーディな事業運営を可能にすること。併せて共通機能と現場の役割を明確にすることにより、現場に近いところでの意思決定が進むようにしたいと考えています。

以上で説明を終わります。