Japan

サイト内の現在位置

2021年度(22年3月期)第1四半期決算概要

Ⅰ. 2021年度 第1四半期 決算概要

はじめに2021年度 第1四半期(1Q)の決算概要について説明します。

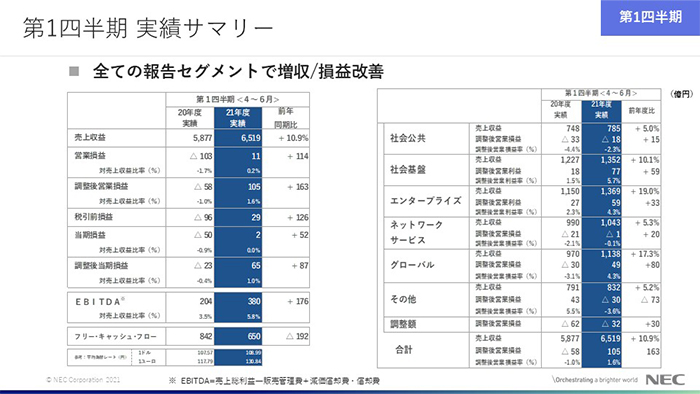

売上収益は、6,519億円、前年度比で10.9%の増収となり、国内・海外ともに増収となりました。国内市場は市況の回復もあり、IT事業および5G事業が好調。グローバルはAvaloq社の新規連結もありDG/DF(デジタルガバメント/デジタルファイナンス)を中心に拡大しました。

調整後営業損益は105億円の利益、前年度比で163億円の改善となり、市況の回復を着実に取り組み大幅な改善となりました。変動要因については後ほど詳細をご説明します。

調整後当期損益は、調整後営業利益の改善により、65億円の利益となりました。

主要指標はこちらにお示ししているとおりであり、前年度から改善することができました。

フリー・キャッシュ・フローは、650億円の収入となりましたが、こちらは後ほど詳細をご説明いたします。

また、セグメント別にも、全ての報告セグメントで増収、損益が改善しました。

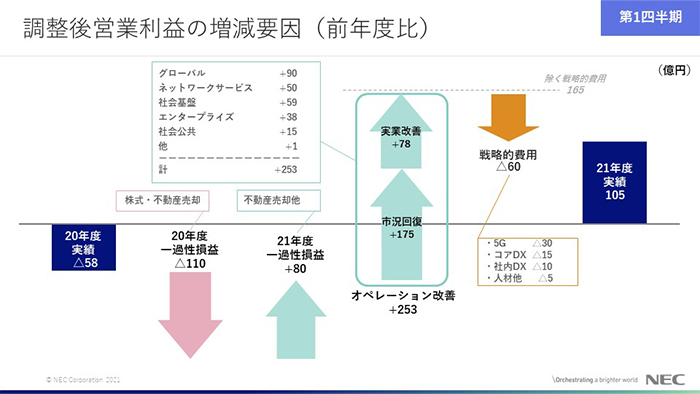

調整後営業利益の20年度1Qからの増減要因を示しています。

昨年度の58億円の赤字を起点にご説明します。

昨年度に計上した一過性の利益 110億円のマイナス影響に対しては、今年度も資産売却などにより80億円の一過性利益を計上しています。

オペレーションでは、前年度から253億円 改善しました。

要因別には、まず昨年度に新型コロナにより受けたマイナス影響を市況回復に伴い175億円 取り返したこと。これに加えて、実業改善で78億円の増益となりました。

この1Qは戦略的費用として計画通りの60億円を投入。中身は、5Gで30億円、コアDXで15億円、社内DXで10億円、人材他で5億円です。

これらの結果、21年度1Qは105億円の利益となりました。

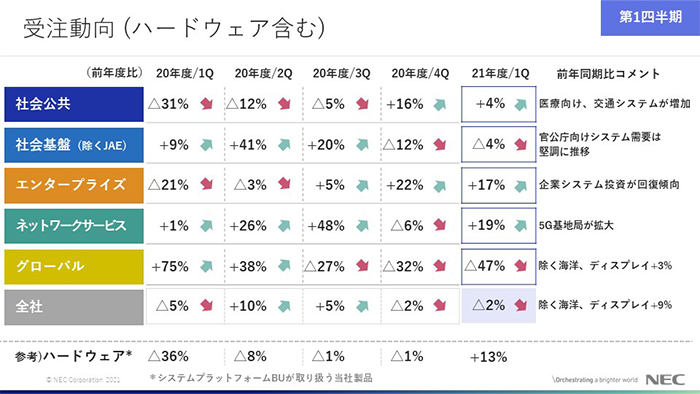

四半期毎の受注動向をお示ししています。

全社では2%の減少となりましたが、大型案件で四半期毎に変動の大きい海洋システムと、昨年11月に非連結となったディスプレイを除くと前年度比で9%の増加です。

セグメント別では、傾向感の違いはあるものの、エンタープライズは企業システム投資が回復傾向となっています。

ネットワークサービスは5G基地局が受注増にも寄与。グローバルは海洋システムとディスプレイの影響を除くと3%の増加となっており、堅調に推移しています。

社会基盤は、1Qの受注が前年同期比で4%減となりましたが、市場動向としては官公庁システムの更新需要を中心に堅調に推移しており、年間計画の達成に問題はありません。

セグメント別の業績です。

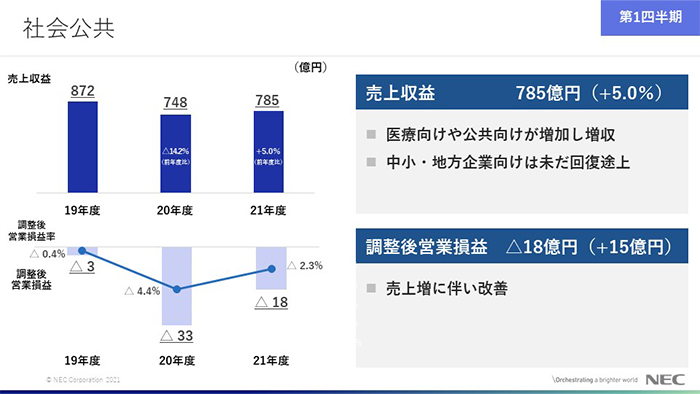

社会公共は医療向けや公共向けにより増収となりました。一方で中小・地方企業向けは未だ回復途上となっています。

営業損益は売上増に伴い改善しています。

社会基盤です。

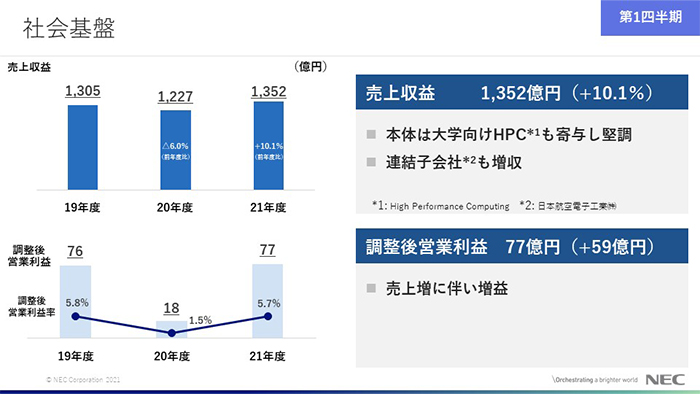

NEC本体は、大学向けのHPC案件の寄与もあり増収。連結子会社の日本航空電子工業も、市況回復で大幅に増収となりました。

これらの売上増に伴い、NEC本体と日本航空電子、共に増益となりました。

エンタープライズです。

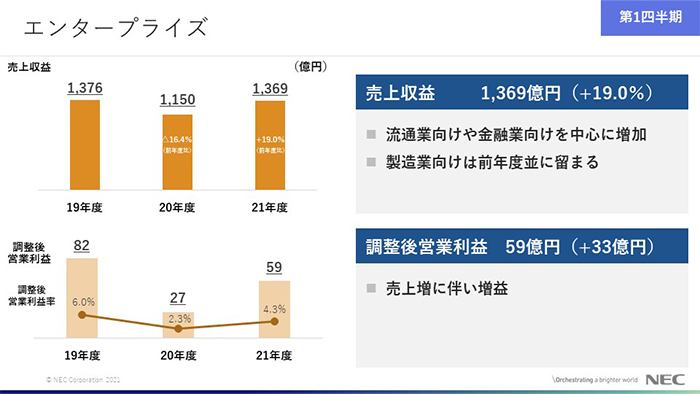

売上は、業界によりまだら模様も、流通業向けで回復基調。金融業向けも堅調に推移しています。製造業向けについては、回復の基調は見られるものの、いまだ20年度並みの水準に留まっています。

営業利益は、売上増により増益となっています。

ネットワークサービスです。

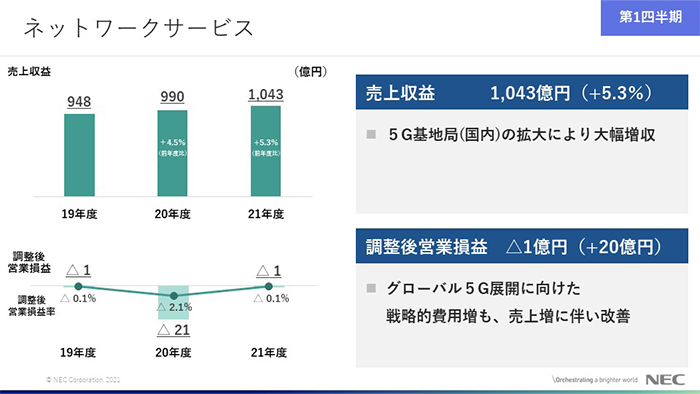

売上は、5G基地局の拡大により大幅な増収となりました。

営業利益は、戦略的費用を30億円増加させたものの売上増に伴い改善となっています。

この領域では2019年度から2年間で60億円、5G関連の戦略的費用を増加させていますが、全体の損益は2019年度並みの水準となっています。

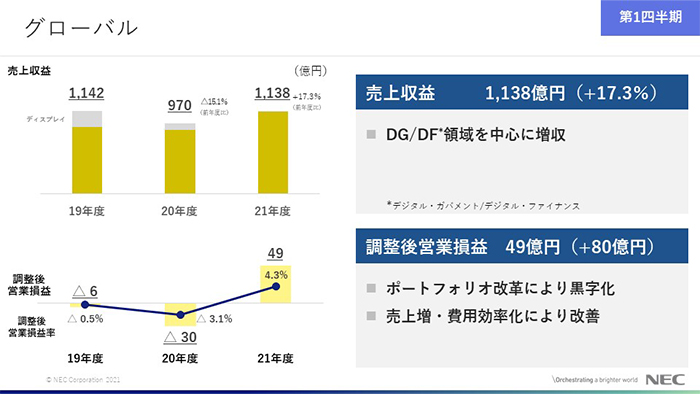

グローバルです。

売上はAvaloq社の連結寄与もあり、DG/DF領域を中心に、サービスプロバイダ・ソリューション、海洋、ワイヤレス、全ての事業で増収となりました。

調整後営業損益は80億円の改善となりました。その内訳は、ポートフォリオ改革による効果で約半分、残りの半分は売上増や費用効率化が寄与しています。

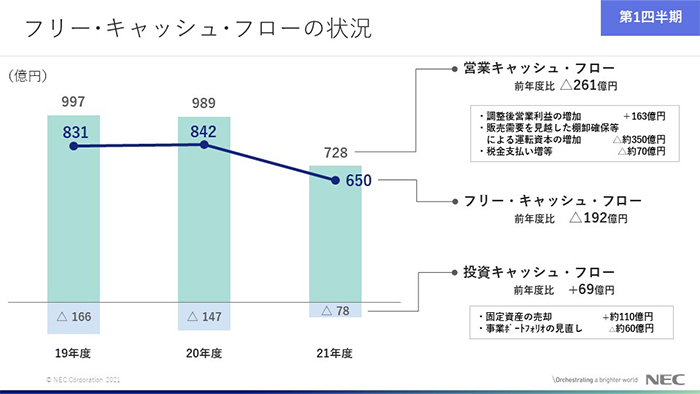

フリー・キャッシュ・フローの状況です。

営業キャッシュ・フローは、調整後営業利益が163億円改善も、税金などの支払い増による70億円のマイナス影響と、運転資本が350億円増加したことにより、前年比で261億円の収入減となりましたが、これは販売需要を見越した棚卸の確保によるものです。

一方、投資キャッシュ・フローは、前年度比で69億円の支出の減少となりました。

これらの結果、フリー・キャッシュ・フローは、650億円の収入となりました。

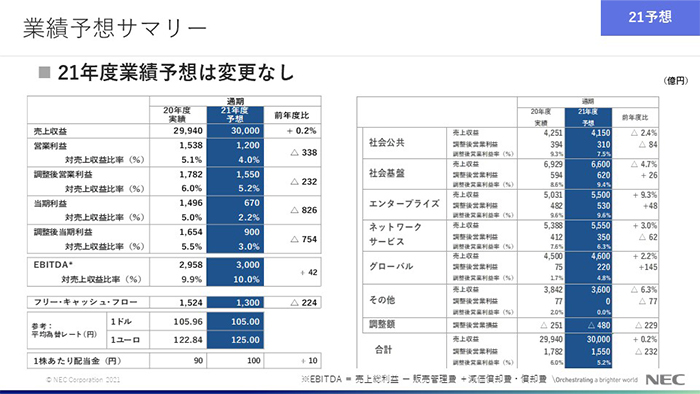

Ⅱ. 2021年度 業績予想

続いて業績予想です

21年度 年間の業績予想に変更はございません。

1Q実績は順調であり、社内の期待値に対しても進捗は良好でした。

しかし、マクロ経済の不透明感は継続しており、半導体を中心として供給問題もありますので、しっかりとマネージしてお約束した年間の数字を達成したいと思います。

Ⅲ. トピックス

最後に2025中計での成長事業を中心にトピックスをご紹介します。

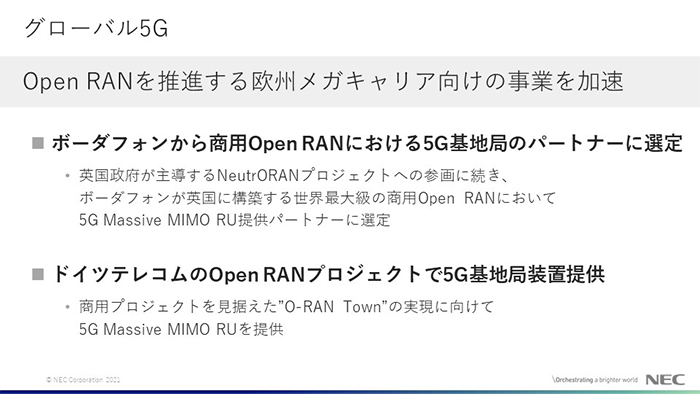

はじめにグローバル5Gの海外展開に向けた取り組みです。

まず、1つめです。

NECは、英国政府が主導するORANプロジェクトに参画していますが、これに続きボーダフォンが英国に構築する商用プロジェクトにおいて5G基地局のパートナーに選定されました。

2つめは、ドイツテレコム向けにOpen RANプロジェクトの実現に向けて5G基地局を提供することが決定しております。

まずは今年度、来年度の2年間で、海外でのOpen RANベンダとしてのリーディング・ポジション獲得に向けて取り組みを強化してまいります。

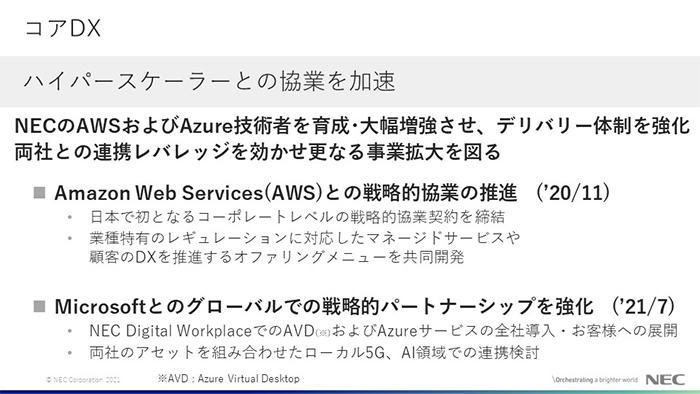

次にコアDXです。

コアDXの成長に向けた重要な取り組みの1つがハイパースケーラーとの協業です。

昨年の11月に、AWSと日本で初となるコーポレートレベルの戦略的協業の契約を締結しましたが、これに続いて、今月13日にはMicrosoftとのグローバルな戦略的パートナーシップを強化する契約を締結しました。

これは、Microsoft AzureやMicrosoft 365、NECの5G技術を含むIT・ネットワークの知見、さらにはお互いのAIやIoTソリューションを活用することで、さまざまな企業や公共機関への、クラウド導入やデジタルトランスフォーメーションの加速と事業成長を支援するものです。

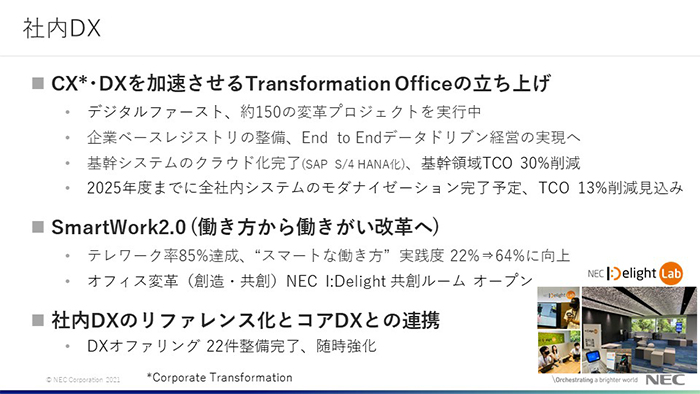

続いて社内DXです。

新たにCEO直下にTransformation Officeを立ち上げ、NEC自らのDXに取り組んでいます。並行してスマートワークの推進も継続しており、働きがいと生産性の向上を実現すべく活動しています。

また、これらの取り組みを自社内の活動に留めず、お客様に提供するためのリファレンス化、そしてコアDX領域に組み込むことで事業成長にも繋げていきます。

そしてデジタル・ガバメント/デジタル・ファイナンス(DG/DF)です。

まず、Avaloqですが、PMI 100日プランが完了しました。現在も、NECグループのオフショア活用や共同調達、アジアで買収後初のSaaS案件を獲得するなどシナジー拡大に向けて取り組んでいます。

英国のNPSでは、これまでのボルトオン買収に続き、新たにヘルスケア事業強化のため病院向けDXソフト会社のVantage Helath社を買収しました。

加えて、KMDではデンマーク税務省向けの大型案件を獲得し、NECオーストラリアでも同国連邦政府 税務省向けITサービス案件を獲得するなど、事業拡大に向けて着実に実績を積み上げています。

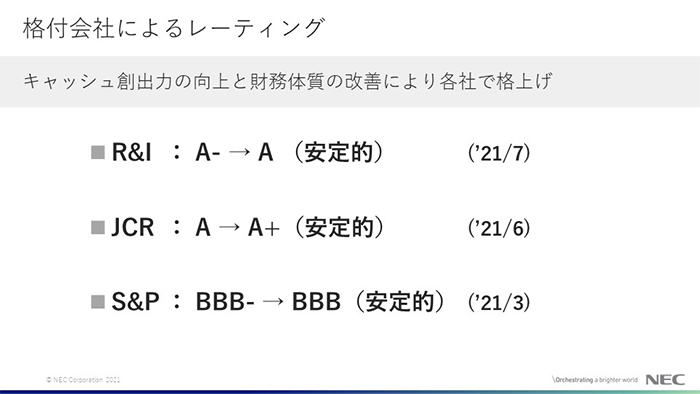

格付会社によるレーティングです。

今年の3月以降、格付会社による当社レーティングが格上げされました。

R&IはシングルAフラットへ10年ぶりに引き上げとなりました。

2025中計の中で、格付け目線の引き上げを目標として掲げ、今回それを達成することができました。今後も財務の健全性を保ちつつ、事業成長との両立を図ります。

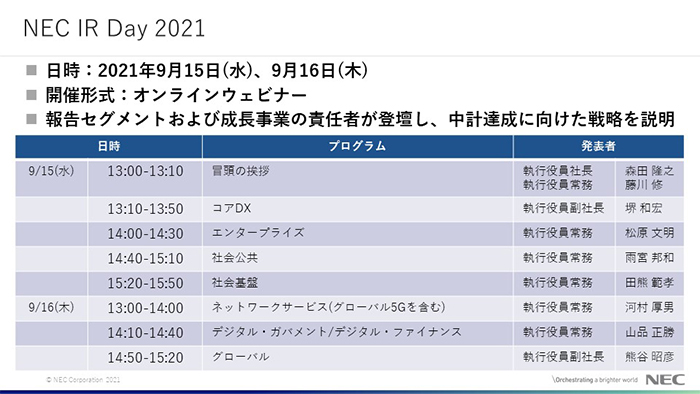

最後にNEC IR day開催のお知らせです。

こちらは資本市場の皆さまを対象としたイベントとなりますが、今年は9月15日および16日の2日間に分けて開催いたします。

ここにお示ししているビジネスユニット長、2025中計における成長事業の責任者から、2025中計の達成に向けた取り組みについてご説明いたします。ぜひご参加いただきますよう、お願い申し上げます。

以上で説明を終わります。