2018年度(19年3月期)第3四半期 決算概要

- 文字サイズ

-

当社は、当年度第1四半期からセグメントを変更しています。2016年度、2017年度の数値についても新たなセグメントに組み替えて表示しています。

Ⅰ 第3四半期 決算概要(2018年10月1日から2018年12月31日の3ヵ月間)

当第3四半期の売上収益は、6,982億円と前年同期に比べ150億円(2.2%)増加しました。これは、エンタープライズ事業やパブリック事業が増収となったことなどによるものです。

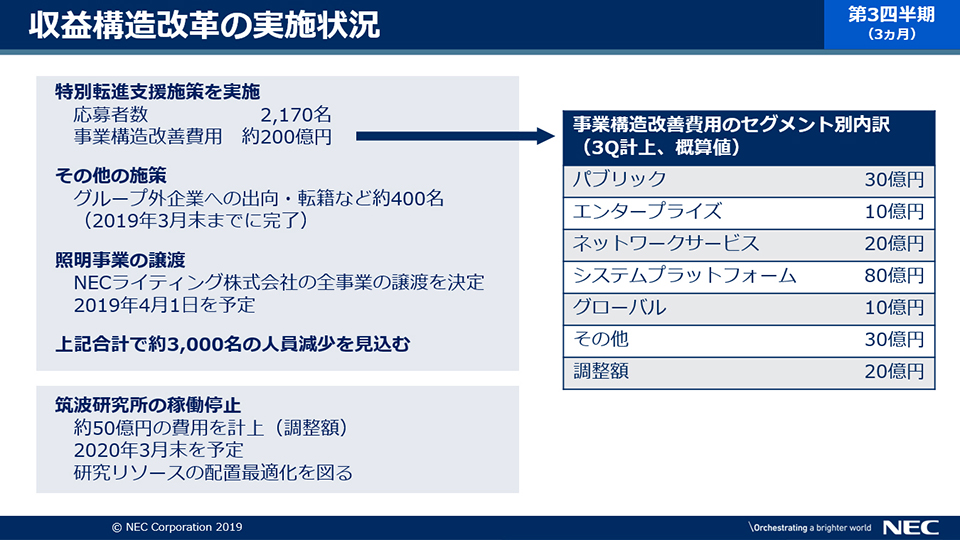

収益面では、営業利益は、特別転進支援施策の実施に伴う事業構造改善費用を計上したことにより、前年同期に比べ41億円悪化し、29億円となりました。

税引前四半期利益(税引前利益)は、営業利益が悪化したことなどにより、前年同期に比べ47億円悪化し、47億円となりました。

親会社の所有者に帰属する四半期損益(当期損益)は、法人所得税費用が減少したものの、税引前利益が悪化したことなどにより、前年同期に比べ3億円悪化し、15億円の損失となりました。

セグメント別の前年同期比では、売上収益は、消防・防災向けおよび航空宇宙・防衛向けを中心とした増加によりパブリック事業が68億円(3.1%)、流通・サービス業向けおよび金融業向けの増加によりエンタープライズ事業が67億円(6.7%)、ビジネスPCの増加によりシステムプラットフォーム事業が22億円(1.6%)、それぞれ増加しました。また、通信事業者の設備投資が依然として低調に推移したネットワークサービス事業と、ディスプレイが減少したもののセーフティが増加したグローバル事業が、それぞれ前年並みとなりました。

営業損益は、売上の増加などによりパブリック事業が100億円、エンタープライズ事業が2億円、ワイヤレスソリューションの改善によりグローバル事業が8億円、それぞれ改善しました。一方、事業構造改善費用の計上などによりネットワークサービス事業が5億円、システムプラットフォーム事業が88億円、それぞれ悪化しました。

≪ご参考≫ 収益構造改革の実施状況

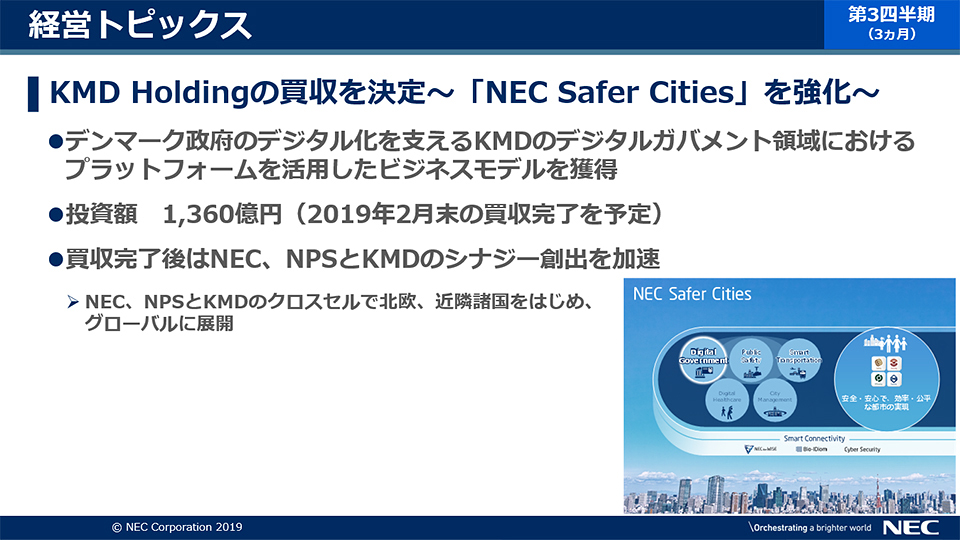

≪ご参考≫ 経営トピックス

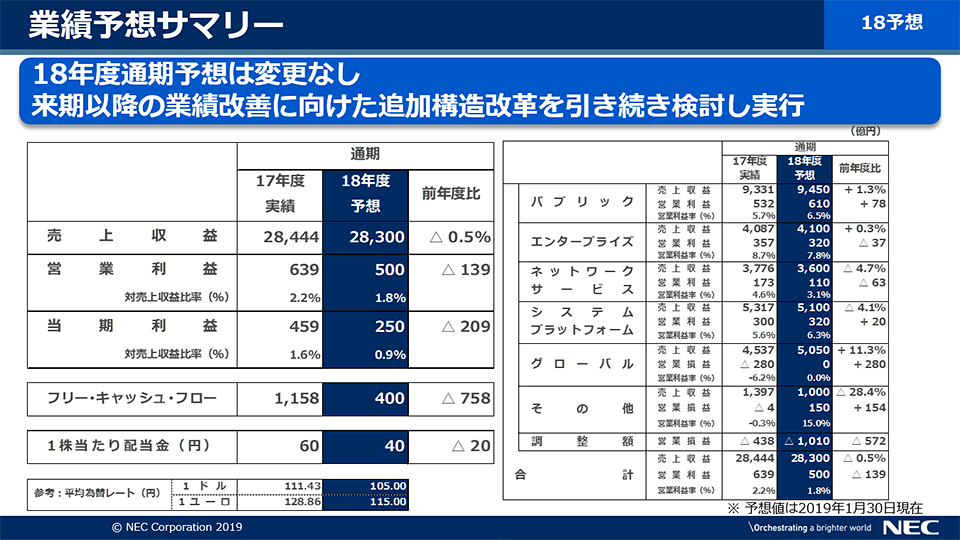

Ⅱ 業績予想

年間の業績予想については、売上収益は前年度に比べ0.5%減少の2兆8,300億円、営業利益は139億円悪化の500億円、当期利益は209億円悪化の250億円を計画しています。

国内事業は当第3四半期までの受注の伸長を追い風に、エンタープライズ事業、パブリック事業を中心に上振れを期待できる一方、グローバル事業は収益改善努力を継続していますが計画達成にリスクがある状況です。

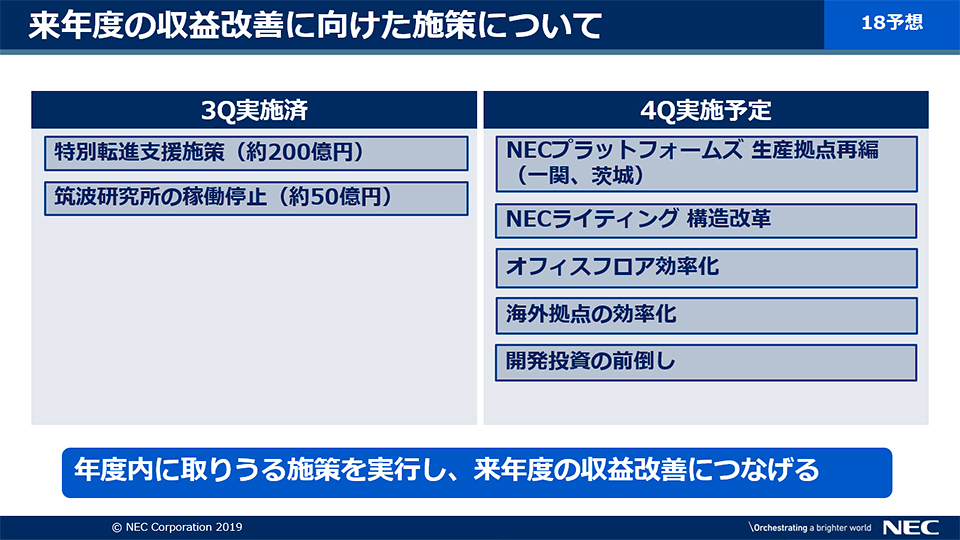

加えて、2019年度以降の業績改善につなげるため、2018年度内に実行可能な追加構造改革をぎりぎりまで検討し、実行できるものはすべて実行していきます。

以上をふまえ、2018年4月27日に公表した業績予想の変更は行いません。

≪ご参考≫ 来年度の収益改善に向けた施策について

免責事項

本サイトの情報は、投資勧誘を目的にしたものではありません。