2017年度(18年3月期)第3四半期 決算概要

- 文字サイズ

-

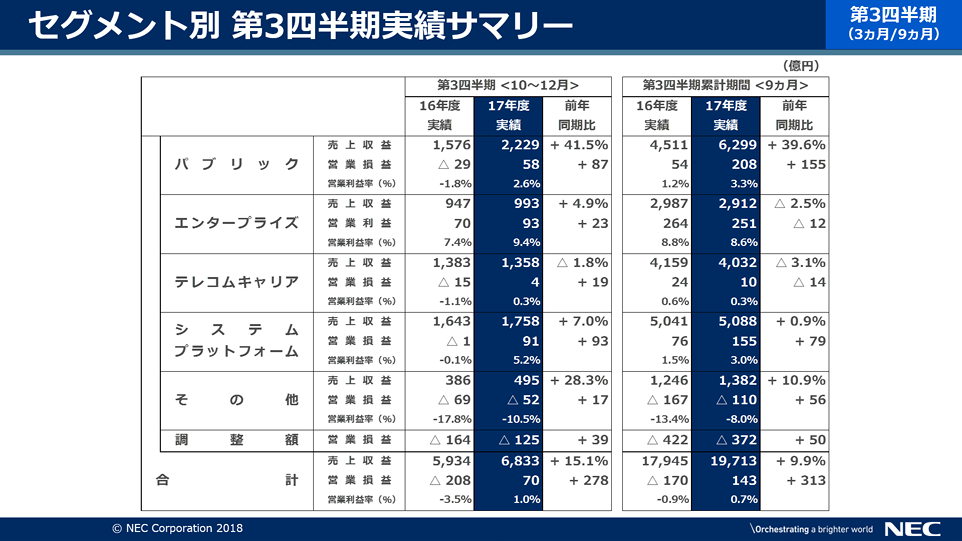

当社は、当年度第1四半期からセグメントを変更しています。2015年度、2016年度の数値についても新たなセグメントに組み替えて表示しています。

Ⅰ 第3四半期 決算概要(2017年10月1日から2017年12月31日の3ヵ月間)

当第3四半期の売上収益は、6,833億円と前年同期に比べ899億円(15.1%)増加しました。これは、パブリック事業やシステムプラットフォーム事業が増収となったことなどによるものです。

収益面では、営業損益は、売上収益の増加などにより、前年同期に比べ278億円改善し、70億円の利益となりました。

税引前四半期損益(税引前損益)は、為替差損益が悪化したものの、営業損益が改善したことなどにより、前年同期に比べ236億円改善し、94億円の利益となりました。

親会社の所有者に帰属する四半期損益(当期損益)は、法人所得税費用が増加したものの、税引前損益が改善したことなどにより、前年同期に比べ147億円改善し、12億円の損失となりました。

セグメント別の前年同期比では、売上収益は、日本航空電子工業㈱を連結子会社化(2016年度第4四半期から)したことなどによりパブリック事業が654億円(41.5%)、大型案件の影響に伴いハードウェアが増加したことなどによりシステムプラットフォーム事業が115億円(7.0%)、流通・サービス業および金融機関向けの増加によりエンタープライズ事業が46億円(4.9%)、それぞれ増加しました。一方、テレコムキャリア事業は海外でTOMS(通信運用管理ソリューション)が伸長したものの、モバイルバックホール(パソリンク)が減少したことに加え、国内の通信事業者の設備投資が低調に推移したことなどにより25億円(1.8%)減少しました。また、その他は海外向けセーフティ事業が増加したことなどにより109億円(28.3%)増加しました。

営業損益は、売上の増加や費用の効率化などにより、すべてのセグメントで増益となりました。

Ⅱ 業績予想

当社は、直近の業績動向等を踏まえ、2017年10月31日に発表した年間の連結予想を修正しました。

売上収益予想は、エンタープライズ事業やテレコムキャリア事業の減収はあるものの、パブリック事業やシステムプラットフォーム事業などの増収により、前回予想に比べ300億円増加の2兆8,300億円としました。

営業利益予想は、売上収益の増加や費用の効率化などにより、前回予想に比べ100億円改善の600億円としました。

当期利益予想は、営業利益の改善などにより、前回予想に比べ50億円改善の400億円としました。

なお、期末配当予想につきましては前回予想(1株につき60円)から変更ありません。新たな業績予想を達成し、期末配当の継続を目指していきます。

免責事項

本サイトの情報は、投資勧誘を目的にしたものではありません。