Japan

サイト内の現在位置を表示しています。

【106万円の壁が消える?】パート・アルバイトの働き方はどう変わるのか

公開日:2025年7月30日(当記事の内容は公開時点のものです) 監修:社会保険労務士法人 ヒューマンリソースマネージメント

監修:社会保険労務士法人 ヒューマンリソースマネージメント

特定社会保険労務士 馬場栄

2025年の年金制度改正で、パート・アルバイトの社会保険加入条件が大きく変わります。特に注目すべきは「106万円の壁」の撤廃。月収8.8万円未満でも社会保険加入が必要になる可能性があり、手取り収入への影響は避けられません。本記事では、改正による具体的な変更点と、労働者・企業それぞれが取るべき対策を詳しく解説します。

106万円の壁の撤廃

社会保険は原則としてフルタイム雇用の正社員が加入する制度です。しかし、パートや契約社員といった非正規雇用であっても、以下の要件(4分の3要件)を満たす場合には、社会保険に加入します。

- 週の所定労働時間が正社員の4分の3以上

- 月の所定労働日数が正社員の4分の3以上

上記のような4分の3要件を満たさない場合でも、下記の要件を満たす場合には、社会保険への加入義務が生じます。

- 常用労働者数51人以上の企業で勤務(企業規模要件)

- 週所定労働時間20時間以上

- 月額賃金8.8万円以上(賃金要件)

- 2か月超の雇用見込み

- 学生でない

「月額賃金8.8万円以上」を年収にすると約106万円となることから、上記の条件は「106万円の壁」と呼ばれています。106万円の壁は、2025年の年金制度改正において段階的な撤廃が決まりました。

賃金要件に関しては、全国の最低賃金の引上げの状況を見極めて3年以内に廃止の予定であり、公布から3年以内で政令の定める日が施行日とされています。

企業規模要件については、2027年10月より以下のスケジュールで段階的に撤廃され、2035年10月には完全に撤廃される見通しです。

| 予定時期 | 企業規模要件 |

|---|---|

| 2027年10月 | 36人以上 |

| 2029年10月 | 21人以上 |

| 2032年10月 | 11人以上 |

| 2035年10月 | 完全撤廃 |

106万円の壁以外の年収の壁

106万円の壁以外にも、年収等を要件とする壁が複数存在します。それぞれについて解説を行います。

●100万円の壁

住民税が発生する収入は、自治体により異なりますが、おおむね100万円となります。そのため、住民税が発生する100万円を基準として、100万円の壁と呼ぶ場合があります。なお、後述するように給与所得控除が10万円引き上げられることから、今後は「110万円の壁」といえそうです。

- 参考:総務省「説明資料〔個人住民税について〕」

https://www.cao.go.jp/zei-cho/content/7zen5kai2.pdf

https://www.cao.go.jp/zei-cho/content/7zen5kai2.pdf

●103万円の壁(160万円の壁、123万円の壁)

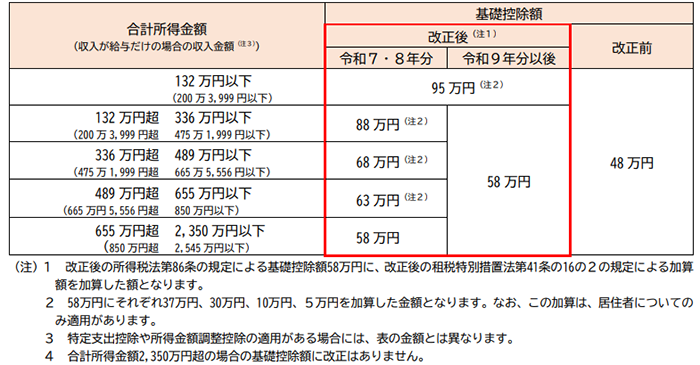

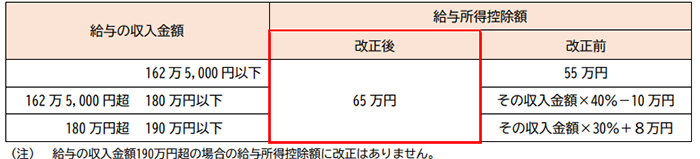

103万円の壁は、所得税に関する壁です。年収が103万円を超えると、所得税の支払いが発生するため、このように呼ばれています。なお、令和7年度税制改正によって、基礎控除と給与所得控除が引き上げられるため、所得税に関する103万円の壁は160万円の壁となる予定です(160万円=基礎控除95万円+給与所得控除65万円)。

- 基礎控除の見直し

- 給与所得控除の見直し

- 出典:国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」

https://www.nta.go.jp/publication/pamph/gensen/0025005-051.pdf

https://www.nta.go.jp/publication/pamph/gensen/0025005-051.pdf

配偶者控除の適用対象でなくなる基準も、これまでは103万円でした。しかし、こちらも令和7年度税制改正によって、123万円まで引き上げられており、「123万円の壁」とも言われるようになります。

なお、令和7年度税制改正では、「特定親族特別控除」も創設されました。特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除く)で、合計所得金額が58万円超123万円以下の人をいいます。大学生のアルバイトに適用される「123万円の壁」というイメージです。控除額は以下のとおりです。

●130万円の壁

年収が130万円を超えると、社会保険上の扶養から外れ、自ら国民年金や国民健康保険に加入しなければなりません。これは「130万円の壁」と呼ばれています。多くのパートやアルバイトは、この壁を意識し、130万円を超えない範囲内で働いています。

●150万円の壁・201万円の壁

「150万円の壁」と「201万円の壁」は、配偶者特別控除に関わる壁です。これは、パート・アルバイトで働いている人ではなく、その配偶者の税金が増減する要因になります。パート・アルバイトの年収が150万円を超えると、配偶者特別控除が満額(38万円)適用されなくなり、201万円を超えると配偶者特別控除の対象ではなくなります。この結果、世帯主の税金が増えることになるわけです。なお、給与所得控除が引き上げられる関係上、今後「150万円の壁」は「160万円の壁」となる予定になっています。

●雇用保険の壁

雇用保険は、年収の要件はなく原則全ての労働者が加入する制度です。しかし、以下の要件を満たさない場合には、例外的に加入する必要はありません。

- 週所定労働時間20時間以上

- 31日以上の雇用見込み

- 学生ではない

社会保険同様に雇用保険も適用拡大が予定されており、2028年10月以降は、週所定労働時間10時間以上の労働者も加入対象となります。

<事例で見る>こんな働き方の人の負担はこう変わる

「106万円の壁」撤廃によって、これまで社会保険の加入対象ではなかった労働者も対象となるケースが増えてきます。事例ごとに負担を見ていきましょう。なお、以下のいずれの事例においても、労働者は40歳未満で、健康保険料率は一律10%として計算します。

●Aさん(週20時間労働、時給1,000円)

時給1,000円で週20時間(5時間労働、週4勤務)働くパートやアルバイトの場合、月額の収入は8万円となります。これまでは賃金要件を満たさず社会保険の加入義務はありませんでした。しかし、賃金要件が撤廃されれば、社会保険に加入することになります。

このケースで、年間所定労働日数を200日と仮定すると、標準報酬月額は8.8万円です。月額の保険料負担は、以下の通りとなります。

健康保険:8.8万円×10%÷2=4,400円

厚生年金:16,104円÷2=8,052円

合計:12,452円

●Bさん(週20時間労働、時給1,300円)

週20時間勤務(5時間労働、週4勤務)であることはAさんと変わりませんが、時給が1,300円であるため、月額収入は10万4,000円です。106万円の壁における賃金要件を満たしていますが、勤務先が51人以上規模の企業でなければ、通常社会保険には加入しません。しかし、企業規模要件が撤廃されれば、このような働き方の労働者も加入対象となります。

先のケースと同様に年間所定労働日数を200日とすると、標準報酬月額は11万円です。月額の保険料負担は、以下の通りとなります。

健康保険:11万円×10%÷2=5,500円

厚生年金:20,130円÷2=10,065円

合計:15,565円

●Cさん(週25時間労働、月給13万円)

5時間労働、週5勤務の契約社員を想定したケースです。勤務先の通常の労働者(いわゆる正社員)が8時間労働、週5勤務であれば、4分の3要件を満たさず、社会保険には加入しません。また、賃金要件を満たしていますが、勤務先が51人以上規模でなければ、やはり社会保険には加入しないことになります。しかし、規模要件が撤廃されれば、このような契約社員も社会保険に加入する義務が生じます。

このケースにおける標準報酬月額は、13万4,000円となり、月額の保険料負担は、以下の通りです。

健康保険:13万4,000円×10%÷2=6,700円

厚生年金:24,522円÷2=12,261円

合計:18,961円

このケースは、年収が130万円を超えており、扶養に入ることができません。そのため、自ら国民年金や国民健康保険に加入している状況です。それらの保険料はすでに支払っているため、厚生年金・健康保険に切り替わることで労働者の負担自体は減る可能性もあります。

「壁」によってもたらされる企業への影響

ここまでは、労働者に対する影響を見てきました。以降は企業への影響を見ていきましょう。

●働き控えによる人手不足

2029年10月より、5人以上の労働者を使用する個人事業所について、非適用業種を含める適用拡大が予定されています。しかし、こちらについては施行時点で存在する事業所は適用外です。そのため、社会保険への加入義務が生じる企業での勤務を嫌い、加入義務の生じない個人事業所での勤務を選ぶパートが出てくるかもしれません。このことは採用難による人手不足に拍車をかける要因になりうることも頭に入れておくことが必要でしょう。

●企業負担分の保険料負担

壁の撤廃によって、これまで負担のなかった保険料を企業が折半負担しなければならないケースが増えることが予想されます。社会保険への加入は、保障が手厚くなるため労働者にとって悪い面ばかりではありません。しかし、企業にとっては大きな金銭的負担となります。

企業が今から行うべき対策

社会保険の適用拡大は不可避であり、企業は対策を行うことが必要です。企業が行うべき対策について解説します。

●労働時間・賃金見込みをリアルタイムで把握できるようにする

壁の撤廃により、今後は週20時間という労働時間が大きなキーワードとなります。仮に一時的に週20時間以上となったとしても、契約上20時間未満であれば、加入の義務は生じません。しかし、20時間以上の労働が常態化すれば、加入の対象とみなされる場合もあり、正確な労働時間をリアルタイムで把握することが不可欠です。

また、労働時間は賃金の支払いにも関わるため、リアルタイム集計や柔軟な打刻が可能な勤怠管理システムを導入し、正確な労働時間管理に努めましょう。

●雇用契約書の整備

社会保険の加入対象とならないように、労働時間や労働日数を短縮したとしても、それを証明できなければ思わぬトラブルにもつながります。短縮後の労働条件で雇用契約を締結し直し、雇用契約書として残しておきましょう。ただし、保険料の折半負担を避けるため、労働者の意思を確かめずに労働条件を変更することがあってはなりません。必ず労働者の意思を確かめたうえで、変更を行うことが必要です。

●パート・アルバイトへの「壁」を正しく理解してもらえるよう情報提供

年収の壁は、人事労務担当者であっても、正確に理解できていない場合もある複雑な制度です。制度に対して知識の薄いパートやアルバイトであれば、なおさら理解することは困難となるでしょう。制度を理解しないまま、安易に働き控えが選択されることがないように、制度について十分な周知を行いましょう。

また、働き控えによる人手不足を避けるためには、社会保険の加入が良いことだと思ってもらうことが必要です。万が一のときの保障が厚くなり、将来の年金額も増えることなど、メリットを説明しましょう。結果として社会保険料負担による手取減を補って上回るように働いてもらうことができれば、人手不足の解消にもつながります。

●助成金等の支援策の活用を検討する

キャリアアップ助成金など、労働者を社会保険に加入させた場合に利用可能な助成金も存在します。このような助成金は、企業の負担を軽減させる効果が期待できるため、積極的に活用しましょう。今後も年収の壁対策のための助成金等が整備される可能性もあるため、最新の動向をチェックすることが重要です。

●人材採用

働き控えによって、一人当たりの労働時間減少が起きることを避けるのは難しいといえます。労働時間の減少を補うためには、労働者を増やすことが必要ですが、そのためには企業の魅力向上が欠かせません。この企業で働きたいと思わせるような人事制度や福利厚生制度を設けるなどの対策が必要です。また、正確な労務管理が行われていることは、企業の信頼性を高め、採用力の向上につながるため、適切な管理体制の整備に努めましょう。

おわりに

規模要件の完全撤廃にはまだ時間があります。しかし、適用拡大自体は、もはや避けようのないものです。制度に対する理解を深め、適切な対策を行い、働き控えによる人手不足を防ぐとともに、企業の採用力を向上させることが重要となります。

▼Pickup 勤革時 情報

クラウド型勤怠管理システム「勤革時(きんかくじ)」の中で、パート・アルバイトの勤怠管理に役立つ機能をご紹介します。

シフト作成補助機能の操作方法(シフト自動作成機能)

時間帯別の必要人数や、従業員の業務習熟度に合わせて、シフトの自動作成ができます。自動作成されたシフトは編集もでき、シフト作成作業を大幅に軽減することが可能です。

人件費の概算を計算する方法(人件費概算出力機能)

従業員の単価を登録することにより、日別/週別/月別の人件費の概算金額がリアルタイムで確認できるため、シフトを組む際に、人件費も考慮しながら組むことが可能です。

【アラート機能】集計時間が一定時間を超過 / 不足している場合にアラート表示する方法(時間アラート)

「週20時間」を超えないかを管理することができる機能です。例えば、「16時間に到達したらアラートを出す」など、早期に気がつく仕組みを作ることもできます。

お問い合わせ・無料トライアル